Durch den Zusammenschluss soll ein globaler Top-Tier-Provider der Mobile-Asset-IoT-Branche mit einem umfangreichen Portfolio an SaaS- und KI-Lösungen entstehen

~1,7 Millionen kombinierte Abonnentenbasis soll sofortige Skalierung ermöglichen

Es wird erwartet, ein Day-One-Geschäft mit einem Gesamtumsatz von 279 Millionen US-Dollar zu erzielen, einschließlich 210 Millionen US-Dollar an wiederkehrenden, hochmargigen SaaS-Umsätzen und kombinierten Service-Bruttomargen von 67 %

Zusätzlich zum organischen Wachstum wird erwartet, dass der Zusammenschluss innerhalb der ersten zwei Jahre eine signifikante jährliche EBITDA-Expansion ermöglicht

Erhebliche Cross-Sell- und Upsell-Möglichkeiten für Powerfleets Unity-Plattform, modulare Software und KI-gesteuerte Datenlösungen bei einer kombinierten Basis von 7.500 Unternehmenskunden erwartet

Gemeinsame Telefonkonferenz der Führungsteams heute, 10. Oktober 2023, um 14:30 Uhr

Ein gemeinsamer Investorentag ist für Donnerstag, den 16. November 2023, in New York City geplant. Weitere Details werden in Kürze bekannt gegeben

Düsseldorf – 10. Oktober 2023 – Powerfleet, Inc. (Nasdaq: PWFL) und MiX Telematics Limited (NYSE: MIXT, JSE: MIX) bestätigen, dass sie gemeinsam einen der weltweit größten Anbieter von Software-as-a-Service (SaaS) für das mobile Internet of Things (IoT) bilden wollen. Dieser Zusammenschluss soll Unternehmen dabei helfen, geschäftskritische Herausforderungen wie Safety und Security, Compliance, Nachhaltigkeit und betriebliche Effizienz zu lösen, um Menschen zu schützen und gleichzeitig Zeit sowie Geld einzusparen.

WICHTIGSTE IFNORMATIONEN ZUM ZUSAMMENSCHALUSS UND DER ENTWICKLUNGEN

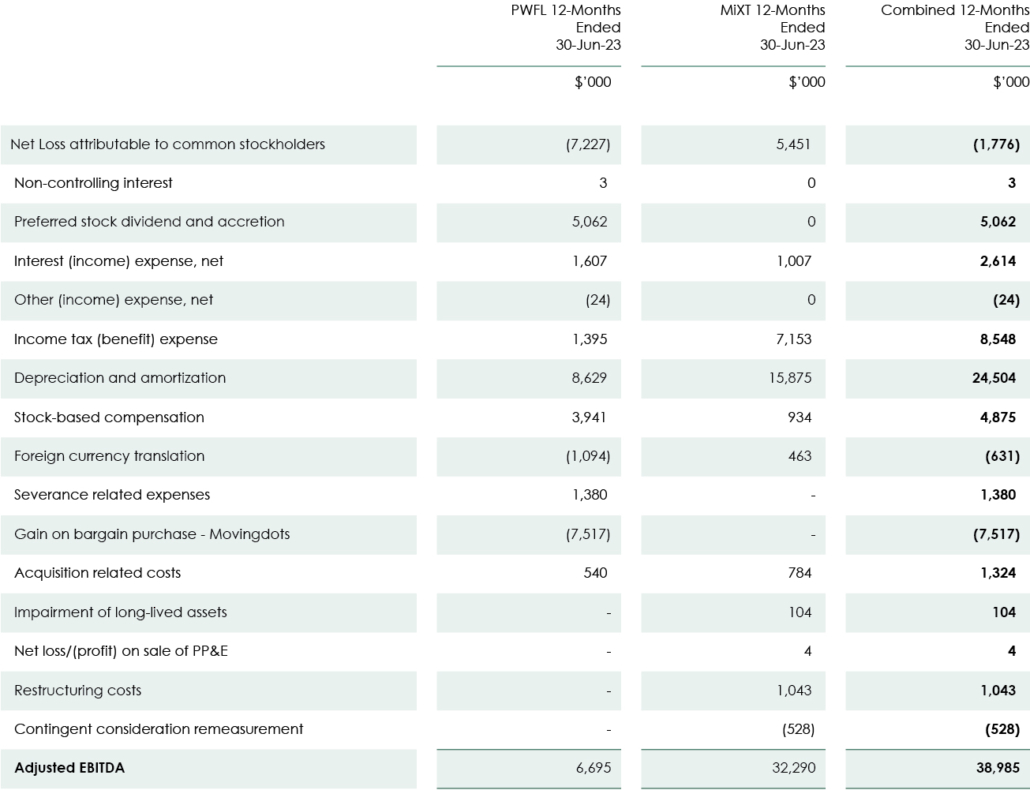

- Gemeinsam erwirtschafteten die beiden Unternehmen einen Umsatz von 279 Millionen USD. Davon entfielen 210 Millionen USD auf wiederkehrende, margenstarke Dienstleistungen und 39 Millionen USD auf das bereinigte EBITDA (Earnings Before Interests, Taxes, Depreciation and Amortisation) für den Zeitraum der letzten zwölf Monate (TTM) bis zum 30. Juni 2023 – ohne ausgewählte nicht zahlungswirksame und einmalige Posten.

- Die Fusion soll voraussichtlich im ersten Quartal des Kalenderjahres 2024 vollzogen werden.

- Nach Abschluss wird das fusionierte Unternehmen unter dem Namen Powerfleet firmieren und primär an der Nasdaq notiert sein.

MANAGEMENT-KOMMENTAR

„Durch den Einsatz unserer bewährten Unity-SaaS-Strategie wollen wir eine deutliche Marktkonsolidierung erreichen, die zu einem enormen Wachstum führen wird. Das alles wird angetrieben durch unsere Unity-Plattform und die gemeinsame Nutzung von Daten“, sagt Steve Towe, CEO von Powerfleet, der weiterhin als CEO des kombinierten Unternehmens fungieren wird. „Mit der Übernahme von MiX verfügen wir über 1,7 Millionen Abonnenten und sind in der Lage, additive KI- und datengesteuerte Softwarelösungen weltweit zu verkaufen. Der Zusammenschluss soll damit eine Reihe strategischer Ziele erfüllen, darunter die Erschließung zusätzlicher Wertschöpfungsmöglichkeiten. Die reformierte Bilanz des fusionierten Unternehmens wird mehr Flexibilität für die Umsetzung unserer strategischen Wachstumsinitiativen bieten. Wir können so auch ein breiteres Spektrum von Aktionären anziehen und binden. Dadurch positionieren wir uns als globales SaaS-Unternehmen und legen die Grundlage für ein schnelleres Wachstum bei hochwertigen, wiederkehrenden Einnahmen. Zudem erzielen wir eine höhere Rentabilität.“

Stefan Joselowitz, Chief Executive Officer von MiX Telematics, plant, nach der Fusion in den Ruhestand zu treten – bleibt aber weiterhin ein wichtiger Aktionär. Er fügt hinzu: „Ich bin auf den Erfolg von MiX stolz. Umso mehr freue ich mich daher, endlich einen idealen Partner gefunden zu haben, mit dem wir zahlreiche Werte und Ziele teilen. Wir sind davon überzeugt, dass uns die Unity-Strategie von Powerfleet und die gemeinsame Größe perfekt positionieren, um die ‚Mobile Asset IoT SaaS‘-Branche zu revolutionieren und ein transformatives Wachstum voranzutreiben. Als einer der Hauptaktionäre bin ich gespannt auf die Umsetzung unserer Ziele. Ich bin zuversichtlich, dass wir sie durch den Zusammenschluss noch schneller erreichen werden.“

STARTEGISCHE ÜBERLEGUNGEN

Zwingende Vorteile durch die Transaktion:

- Wertsteigerung für Aktionäre: Die Transaktion wird mit einem kombinierten Gesamtumsatz von 279 Millionen USD und einer bereinigten EBITDA-Marge von 39 Millionen USD den Wert für bestehende und potenzielle Aktionäre unmittelbar steigern. Es wird erwartet, dass die gestärkte Bilanz in Verbindung mit der wachstumsorientierten Kapitalstruktur das kombinierte Unternehmen zu ambitionierten und erreichbaren Wachstumszielen – einschließlich der „Rule of 40“-Performance – treiben wird.

- Marktführerschaft: Das fusionierte Unternehmen wird eine erstklassige IoT-SaaS-Organisation für mobile Assets mit erheblichem Umfang schaffen, die alle Arten von mobilen Assets bedient. Es wird erwartet, dass das fusionierte Unternehmen unsere Kunden effizienter bedienen kann und Wettbewerbsvorteile in einer Branche schafft, die durch die Notwendigkeit eines hohen Entwicklungs- und Innovationstempo gekennzeichnet ist.

- Größe und Datenstrategie: Mit einer kombinierten Basis von rund 1,7 Millionen Abonnenten nach der Transaktion wird das gemeinsame Unternehmen eine beträchtliche Größe erreichen und die Unity-Plattformstrategie verbessern – einschließlich der KI-gestützten Datenharmonisierungs- und -integrationsfähigkeit.

- Exzellente Forschung und Entwicklung: Dank der Zusammenführung der erstklassigen Engineering- und Technologie-Teams von Powerfleet und MiX wird die gemeinsame Organisation voraussichtlich die Bereitstellung von erstklassigen Lösungen mit verbesserten Wettbewerbsvorteilen beschleunigen.

- Beschleunigte Markteinführung und größere Reichweite: Durch die kombinierte globale Präsenz, das tiefe vertikale Fachwissen und unsere erweitertten Softwarelösungen in Verbindung mit unseren umfangreichen direkten und indirekten Vertriebskanälen gelingt es uns, erhebliche Cross-Sell- und Upsell-Potentiale innerhalb unseres gemeinsamen Kundenstamms zu maximieren.

- Weltklasse Talentpool: Mit mehr als 1.800 erfahrenen und talentierten Mitarbeitern weltweit konzentriert sich das fusionierte Unternehmen auf die Gewinnung und Bindung von Spitzentalenten, um Kunden einen optimalen Nutzen zu bieten.

TRANSAKTIONSBEDINGUNGEN UND FINANZIERUNG

Aktionäre von MiX tauschen 100 % ihrer im Umlauf befindlichen „MiX Ordinary“-Aktien (inklusive der MiX-Stammaktien, die durch MiX American Depository Shares (ADS) repräsentiert werden) gegen eine Gegenleistung in Form von Powerfleet-Stammaktien ein, die bei Abschluss der Transaktion fällig werden. Die Zahl der Powerfleet-Stammaktien wird als Gegenleistung emittiert und richtet sich nach den Eigentumsverhältnissen in Folge der Transaktion, bei der die derzeitigen MiX-Aktionäre etwa 65 Prozent und die derzeitigen Powerfleet-Aktionäre etwa 35 Prozent des fusionierten Unternehmens besitzen. Diese Umtauschverhältnis geht davon aus, dass alle von MiX ausgegebenen Stammaktien (einschließlich derjenigen, die durch MiX-ADS repräsentiert werden) in Stammaktien von Powerfleet umgetauscht werden.

In Verbindung mit der Transaktion sind Powerfleet und MiX in der Lage, zusätzliche Kredite in Höhe von 75 Millionen US-Dollar aufzunehmen, die nach Einschätzung der Unternehmen bei oder vor Abschluss der Transaktion vollständig ausgezahlt werden. Die Erlöse aus der Refinanzierung der Bilanz des fusionierten Unternehmens werden zur vollständigen Rückzahlung der ausstehenden wandelbaren Vorzugsaktien verwendet, die von Tochtergesellschaften von Abry Partners gehalten werden. Die mit der Transaktion verbundenen Kosten werden aus den Barmitteln der Bilanz bezahlt.

Der Abschluss der Transaktion unterliegt den üblichen Bedingungen, einschließlich der erforderlichen Genehmigungen der Aufsichtsbehörden und der Aktionäre von Powerfleet und MiX.

VORSTAND UND GESCHÄFTSFÜHRUNG

Auch nach der Fusion bleiben Steve Towe als CEO und David Wilson als CFO tätig. Stefan Joselowitz, der aktuelle CEO von MiX, wird nach Abschluss der Transaktion in den Ruhestand treten.

Powerfleet wird einen neuen Vorstand bilden. Michael Brodsky wird Vorstandvorsitzender. Auch Steve Towe und Ian Jacobs, derzeitiger Vorstandvorsitzender von MiX Telematics, werden Teil des Vorstands von Powerfleet sein. MiX wird ein zusätzliches Mitglied in das neue Powerfleet-Board berufen, und weitere Board-Mitglieder sollen im gegenseitigen Einvernehmen ernannt werden.

KONFERENZ UND WEBCAST

Das Management von Powerfleet und MiX Telematics wird heute, am 10. Oktober 2023, um 14:30 Uhr eine gemeinsame Telefonkonferenz zur Besprechung der Transaktion abhalten.

Gebührenfrei: 888-506-0062

International: 973-528-0011

Südafrika: 080-098-3458

Zugangscode für Teilnehmer: 193766

Webcast

Die Telefonkonferenz wird hier als Aufzeichnung zur Verfügung stehen.

Sollten Sie Schwierigkeiten haben, eine Verbindung zur Telefonkonferenz herzustellen, wenden Sie sich bitte an die Gateway Group unter 949-574-3860.

Eine ergänzende Folienpräsentation zur Transaktion wird auf der Website der beiden Unternehmen im Bereich Investor Relations verfügbar sein.

TRANSAKTIONSBERATUNG

William Blair & Company, L.L.C. fungiert als Finanzberater, und Olshan Frome Wolosky LLP und Webber Wentzel fungieren als Rechtsberater für Powerfleet. Raymond James und Java Capital sind als Finanzberater sowie DLA Piper LLP (US) und Java Capital sind als Rechtsberater für MiX Telematics tätig. Die Gateway Group fungiert als Investor-Relations-Berater für Powerfleet und MiX Telematics.

ANGELICHUNG VON EBITDA AN GAAP-FINANAZKENNZAHLEN

ÜBER POWERFLEET

Powerfleet ist ein weltweit führender Anbieter von Software-as-a-Service (SaaS)-Lösungen für das Internet der Dinge (IoT). Seine Lösungen optimieren die Leistung mobiler Anlagen und Ressourcen, um Geschäftsabläufe zu vereinheitlichen. Unsere datenwissenschaftlichen Erkenntnisse und fortschrittlichen modularen Softwarelösungen helfen dabei, die digitale Transformation in den Ökosystemen unserer Kunden und Partner voranzutreiben und Leben, Zeit und Geld zu sparen. Wir helfen Unternehmen dabei, sich zu vernetzen und ermöglichen es Kunden und deren Kunden, effektivere Strategien und Ergebnisse zu erzielen. Das langjährige und talentierte Team von Powerfleet ist das Herzstück unseres Ansatzes für Partnerschaft und greifbaren Erfolg. Der Hauptsitz des Unternehmens befindet sich in Woodcliff Lake, New Jersey, mit unserem Pointer Innovation Center (PIC) in Israel und Außenstellen in Düsseldorf und der ganzen Welt. Weitere Informationen finden Sie auf idsy2019.wpengine.com.

ÜBER MiX TELEMATICS

MiX Telematics ist ein weltweit führender Anbieter von Flotten- und mobilen Asset-Management-Lösungen für über eine Millionen Kunden. Die SaaS-Produkte und Dienstleistungen versorgen Unternehmensflotten, kleine Flotten und Verbraucher mit Lösungen für Effizienz, Sicherheit, Einhaltung von Vorschriften und Schutz. Das Unternehmen wurde 1996 gegründet und verfügt über Niederlassungen in Südafrika, dem Vereinigten Königreich, den Vereinigten Staaten, Uganda, Brasilien, Mexiko und Australasien sowie über ein Netz von mehr als 130 Flottenpartnern weltweit. Die Aktien von MiX Telematics werden an der Johannesburger Börse (JSE: MIX) und an der New Yorker Börse (NYSE: MIXT) öffentlich gehandelt. Weitere Informationen finden Sie auf www.mixtelematics.com.

Cautionary Note Regarding Forward-Looking Statements

This press release contains forward-looking statements within the meaning of federal securities laws. Powerfleet’s, MiX’s and the combined business’s actual results may differ from their expectations, estimates and projections and consequently, you should not rely on these forward-looking statements as predictions of future events. Words such as “expect,” “estimate,” “project,” “budget,” “forecast,” “anticipate,” “intend,” “plan,” “may,” “will,” “could,” “should,” “believes,” “predicts,” “potential,” “continue,” and similar expressions are intended to identify such forward-looking statements.

These forward-looking statements include, without limitation, the parties’ expectations with respect to their beliefs, plans, goals, objectives, expectations, anticipations, assumptions, estimates, intentions and future performance, as well as anticipated financial impacts of the proposed transaction, the satisfaction of the closing conditions to the proposed transaction and the timing of the completion of the proposed transaction. Forward-looking statements involve significant known and unknown risks, uncertainties and other factors, which may cause their actual results, performance or achievements to be materially different from the future results, performance or achievements expressed or implied by such forward-looking statements. All statements other than statements of historical fact are statements that could be forward-looking statements. Most of these factors are outside the parties’ control and are difficult to predict. The risks and uncertainties referred to above include, but are not limited to, risks related to: (i) the completion of the proposed transaction in the anticipated timeframe or at all; (ii) the satisfaction of the closing conditions to the proposed transaction including, but not limited to the ability to obtain approval of the stockholders of Powerfleet and shareholders of MiX and the ability to obtain financing; (iii) the failure to obtain necessary regulatory approvals; (iv) the ability to realize the anticipated benefits of the proposed transaction; (v) the ability to successfully integrate the businesses; (vi) disruption from the proposed transaction making it more difficult to maintain business and operational relationships; (vii) the negative effects of the announcement of the proposed transaction or the consummation of the proposed transaction on the market price of MiX’s or Powerfleet’s securities; (viii) significant transaction costs and unknown liabilities; (ix) litigation or regulatory actions related to the proposed transaction; and (x) such other factors as are set forth in the periodic reports filed by MiX and Powerfleet with the Securities and Exchange Commission (“SEC”), including but not limited to those described under the heading “Risk Factors” in their annual reports on Form 10-K, quarterly reports on Form 10-Q and any other filings made with the SEC from time to time, which are available via the SEC’s website at http://www.sec.gov. Should one or more of these risks or uncertainties materialize, or should underlying assumptions prove incorrect, actual results may vary materially from those indicated or anticipated by these forward-looking statements. Therefore, you should not rely on any of these forward-looking statements.

The forward-looking statements included in this press release are made only as of the date of this press release, and except as otherwise required by applicable securities law, neither MiX nor Powerfleet assumes any obligation nor do they intend to publicly update or revise any forward-looking statements to reflect subsequent events or circumstances.

ADDITIONAL INFORMATION AND WHERE TO FIND IT

In connection with the proposed transaction, Powerfleet intends to file with the SEC a

registration statement on Form S-4 that will include a joint proxy statement of Powerfleet and MiX and a prospectus of Powerfleet. Furthermore, Powerfleet intends to procure a secondary inward listing on the Johannesburg Stock Exchange to accommodate existing and future South African shareholders.

Additionally, MiX intends to prepare a scheme circular for MiX shareholders in accordance with the Companies Act of South Africa (including the Companies Act Regulations, 2011 thereunder) and the JSE’s listings requirements with respect to a shareholder meeting at which MiX shareholders will be asked to vote on the proposed transaction. The scheme circular will be issued to MiX shareholders together with the proxy statement/prospectus. If you hold MiX ordinary shares through an intermediary such as a broker/dealer or clearing agency, or if you hold MiX ADSs, you should consult with your intermediary or The Bank of New York Mellon, the depositary for the MiX ADSs, as applicable, about how to obtain information on the MiX shareholder meeting.

After Powerfleet’s registration statement has been filed and declared effective by the SEC, Powerfleet will send the definitive proxy statement/prospectus to the Powerfleet shareholders entitled to vote at the meeting relating to the proposed transaction, and MiX will send the scheme circular, together with the definitive proxy statement/prospectus, to MiX shareholders entitled to vote at the meeting relating to the proposed transaction. MiX and Powerfleet may file other relevant materials with the SEC in connection with the proposed transaction. INVESTORS AND SHAREHOLDERS ARE URGED TO READ THE REGISTRATION STATEMENT, JOINT PROXY STATEMENT/PROSPECTUS (INCLUDING ANY AMENDMENTS OR SUPPLEMENTS THERETO AND ANY DOCUMENTS INCORPORATED BY REFERENCE THEREIN), THE SCHEME CIRCULAR AND OTHER DOCUMENTS THAT MAY BE FILED WITH THE SEC CAREFULLY AND IN THEIR ENTIRETY IF AND WHEN THEY BECOME AVAILABLE BECAUSE THEY WILL CONTAIN IMPORTANT INFORMATION ABOUT THE PROPOSED TRANSACTION. Investors and shareholders will be able to obtain free copies of these documents (if and when available) and other documents containing important information about Powerfleet and MiX once such documents are filed with the SEC through the website maintained by the SEC at www.sec.gov. Powerfleet or MiX make available copies of materials they file with, or furnish to, the SEC free of charge at https://ir.powerfleet.com and http://investor.mixtelematics.com, respectively.

NO OFFER OR SOLICITATION

This communication shall not constitute an offer to buy or sell any securities, or the solicitation of an offer to buy or sell any securities, nor shall there be any sale of securities in any jurisdiction in which such offer, solicitation or sale would be unlawful prior to registration or qualification under the securities laws of any such jurisdiction. No offer of securities shall be made except by means of a prospectus meeting the requirements of Section 10 of the Securities Act of 1933, as amended.

PARTICIPANTS IN THE SOLICITATION

Powerfleet, MiX and their respective directors, executive officers and certain employees and other persons may be deemed to be participants in the solicitation of proxies from the shareholders of Powerfleet and MiX in connection with the proposed transaction. Securityholders may obtain information regarding the names, affiliations and interests of Powerfleet’s directors and executive officers in its Annual Report on Form 10-K for the fiscal year ended December 31, 2022, which was filed with the SEC on March 31, 2023, its amended Annual Report on Form 10-K/A for the year ended December 31, 2022, which was filed with the SEC on May 1, 2023, and its definitive proxy statement for its 2023 annual meeting of stockholders, which was filed with the SEC on June 21, 2023. Securityholders may obtain information regarding the names, affiliations and interests of MiX’s directors and executive officers in its Annual Report on Form 10-K for the year ended March 31, 2023, which was filed with the SEC on June 22, 2023, and its definitive proxy statement for its 2023 annual general meeting of shareholders, which was filed with the SEC on July 28, 2023. Other information regarding the participants in the proxy solicitations and a description of their direct and indirect interests, by security holdings or otherwise, will be contained in the joint proxy statement/prospectus and other relevant materials to be filed with the SEC regarding the proposed transaction when such materials become available. Investors should read the joint proxy statement/prospectus carefully when it becomes available before making any voting or investment decisions. You may obtain free copies of these documents from Powerfleet or MiX using the sources indicated above.

Powerfleet Investor Contact

Matt Glover

Gateway Group, Inc.

PWFL@gateway-grp.com

+1 (949) 574-3860

Powerfleet Media Contact

Andrea Hayton

ahayton@powerfleet.com

+1 (610) 401-1999

MiX Telematics Investor Contact

Cody Cree

Gateway Group, Inc.

+1 (949) 574-3860

MIXT@gateway-grp.com

MiX Telematics Media Contact

Jonathan Bates

jonathan.bates@mixtelematics.com

+44 7921 242892

###