Se espera que la combinación cree un proveedor global de primer nivel en la industria de IoT de activos móviles con una cartera de soluciones SaaS mejoradas con Inteligencia Artificial (IA) sin precedentes

Se espera que la base combinada de 1,7 millones de suscriptores proporcione una escala inmediata

Se espera crear un negocio con ingresos totales de 279 millones de dólares , incluidos 210 millones de dólares de ingresos por servicios de SaaS de alto margen y unos márgenes brutos de servicios combinados del 67%

Además del crecimiento orgánico, se espera que la combinación genere una importante expansión anual del EBITDA en los dos primeros años.

Se espera que ofrezca importantes oportunidades de venta cruzada y de aumento de ventas para la plataforma Unity de Powerfleet, el software modular y las soluciones de datos basadas en IA en una base combinada de 7.500 clientes empresariales

Los equipos directivos celebrarán una conferencia telefónica conjunta hoy, 10 de octubre de 2023, a las 8:30 AM ET

Día conjunto del inversor programado para el jueves 16 de noviembre de 2023 en la ciudad de Nueva York. En breve se comunicarán más detalles

WOODCLIFF LAKE, Nueva Jersey , 10 de Octubre de 2023, PowerFleet, Inc. (Nasdaq: PWFL) y MiX Telematics (Nasdaq: MIXT) han anunciado hoy que han llegado a un acuerdo definitivo para formar uno de los mayores proveedores , de software como servicio (SaaS) de Internet de las cosas (IoT) de activos móviles más grandes del mundo. Esta poderosa unión forma una empresa de elección global, centrada en ayudar a los clientes a salvar vidas, tiempo y dinero, resolviendo críticos desafíos empresariales como la gestión de seguridad y riesgos, el cumplimiento normativo, la sostenibilidad y la eficiencia operativa.

RESUMEN DE ADQUISICIONES Y PRINCIPALES ACONTECIMIENTOS

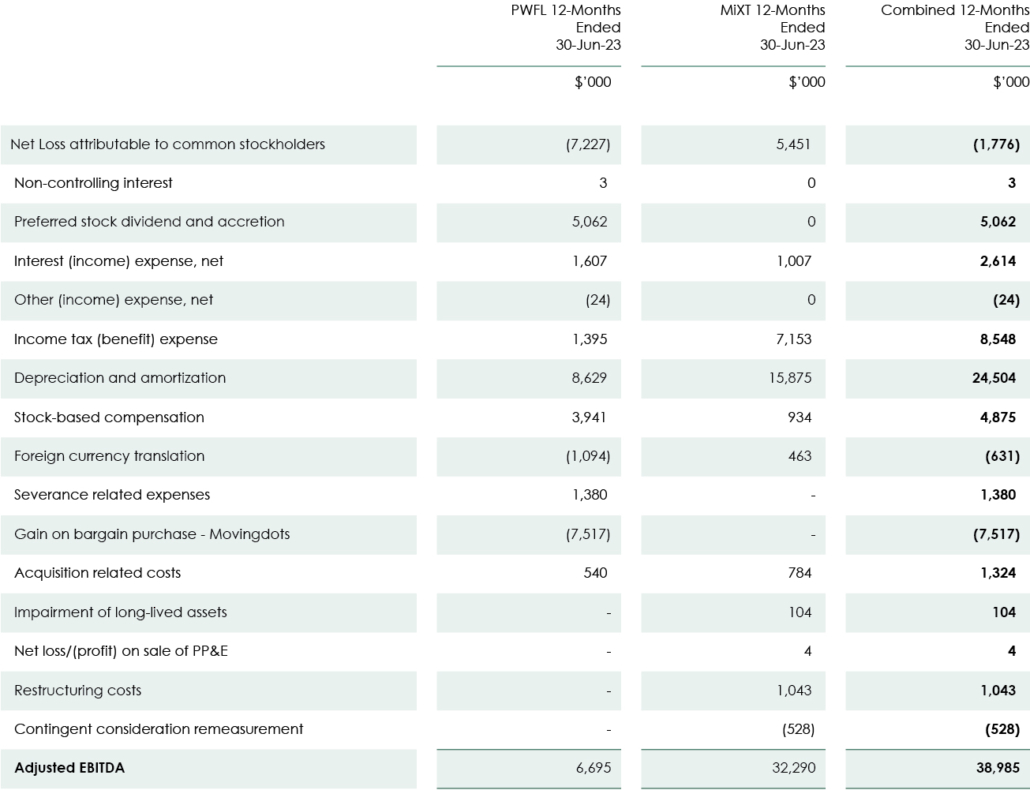

- Negocio combinado con ingresos totales de $279 millones de dólares, incluidos $210 millones de dólares en ingresos por servicios SasS de alto margen y $39millones de dólares de EBITDA ajustado para el último período de doce meses finalizado el 30 de junio de 2023 (excluidas determinadas partidas no recurrentes y no monetarias).

- El cierre de la fusión está previsto para el primer trimestre del 2024.

- Tras el cierre, la empresa combinada se denominará Powerfleet y cotizará principalmente en el Nasdaq.

COMENTARIO DE LA DIRECCIÓN

“Al aprovechar nuestra probada estrategia SaaS en la empresa combinada, encabezada por nuestra plataforma Unity y nuestros datos, creemos firmemente que estaremos muy bien posicionados para impulsar la consolidación del mercado incremental. Al lograr una escala transformadora, esta transacción con MiX proporcionará a la compañía 1.7 millones de abonados y la capacidad de vender soluciones de software de IA y datos aditivos y acelerados en conjunto global de clientes.”dijo Steve Towe, director ejecutivo de Powerfleet, quien continuará desempeñándose como director ejecutivo de la nueva empresa combinada Powerfleet. “Se espera que esta combinación logre una serie de objetivos estratégicos, incluyendo el desbloqueo de fuertes oportunidades de creación de valor incremental; un balance refinanciado para la compañía combinada que proporcionará más flexibilidad para ejecutar nuestras iniciativas estratégicas de crecimiento y la capacidad de retener y atraer a una cartera ampliada de accionistas. La fusión con MiX, una organización extremadamente bien administrada y rentable, posicionará a la entidad combinada como una empresa SaaS de clase mundial, dándonos la velocidad y la capacidad para lograr un mayor crecimiento en los ingresos recurrentes de alta calidad y una mayor rentabilidad mucho antes”.

Stefan Joselowitz, director ejecutivo de MiX Telematics, tiene la intención de retirarse al cierre de esta transacción, pero seguirá siendo un accionista importante de la nueva entidad combinada. Joselowitz añadió: “Estoy muy orgulloso de nuestra herencia y del negocio de tan alta calidad que Mix es hoy, estoy encantado de haber encontrado finalmente el socio ideal que comparte nuestros valores y objetivos estratégicos para llevar a la compañía al siguiente nivel. Creemos firmemente que la estrategia Unity de Powerfleet y nuestra escala combinada nos posicionan perfectamente para revolucionar la industria SaaS de IoT de activos móviles e impulsar un crecimiento transformador. Como accionista mayoritario, estoy muy entusiasmado con la forma en que esta fusión acelerará el logro de nuestros objetivos estratégicos compartidos”.

JUSTIFICACIÓN ESTRATÉGICA

Los beneficios que se esperan de fusión:

- Mayor valor para los accionistas: La fusión aumenta inmediatamente el valor para nuestros accionistas actuales y potenciales, con unos ingresos totales combinados de $279 millones de dólares y un margen EBITDA ajustado de 39 millones de dólares. Se espera que el balance más sólido, junto con la estructura de capital centrada en el crecimiento, impulsen a la entidad fusionada hacia objetivos de crecimiento ambiciosos y alcanzables, incluido el rendimiento de la “regla 40”.

- Liderazgo de Mercado: La empresa combinada creará una organización SaaS de IoT de activos móviles de primer nivel, con una escala significativa, que prestará el servicio a todos los tipos de activos móviles. Se espera que el aumento de escala permita a la entidad combinada prestar un servicio más eficiente a nuestros clientes y crear ventajas para competir en un sector caracterizado por la necesidad de un alto ritmo de desarrollo e innovación.

- Escala y estrategia de datos: Con una base combinada de aproximadamente 1,7 millones de suscriptores tras la transacción, se espera que la entidad conjunta alcance una escala significativa, así como que mejore nuestra estrategia de plataforma Unity – incluyendo nuestras capacidades de armonización e integración de datos dirigidas por IA.

- Excelencia en investigación y desarrollo: Mediante la integración de los equipos de ingeniería y tecnología de primera clase de Powerfleet y MiX, se espera que la organización combinada acelere la entrega de soluciones de primera clase con una ventaja competitiva mejorada.

- Aceleración de la comercialización y mayor alcance: Nuestra presencia geográfica tras la fusión, nuestra profunda experiencia vertical y nuestros conjuntos ampliados de soluciones de software, junto con nuestras amplias capacidades de canal de ventas directo e indirecto, nos permitirán maximizar las importantes oportunidades de venta cruzada y de aumento de ventas dentro de nuestra impresionante base conjunta de clientes.

- Talento de clase mundial: Con más de 1.800 miembros permanentes y talentosos en todo el mundo, la entidad combinada se centrará en atraer y retener a los mejores talentos para ofrecer el máximo valor a nuestros clientes.

TÉRMINOS DE TRANSACCIÓN Y FINANCIAMIENTO

Los accionistas de MiX intercambiarán el 100% de sus acciones ordinarias en circulación (incluidas las acciones ordinarias de MiX representadas por American Depository Shares (ADS) de MiX, cada una de las cuales representa 25 acciones ordinarias de MiX) por una contraprestación consistente en acciones ordinarias de Powerfleet, pagaderas al cierre de la operación. El número de acciones ordinarias de Powerfleet que se emitirán como contraprestación se basará en una estructura de propiedad posterior a la fusión, según el cual los accionistas actuales de MiX poseerán aproximadamente el 65%, y los accionistas actuales de Powerfleet poseerán aproximadamente el 35% de la entidad combinada inmediatamente después del cierre de la transacción. Esta relación de canje supone que todas las acciones ordinarias emitidas por MiX (incluidas las representadas por ADS de MiX) se canjean por acciones ordinarias de Powerfleet.

En relación con la transacción, Powerfleet y MiX están en condiciones de asegurar 75 millones de dólares en deuda incremental, que las empresas prevén que se ejecutará en su totalidad en o antes del cierre. Los ingresos de la refinanciación del balance de la empresa combinada se utilizarán para amortizar en su totalidad las acciones preferentes convertibles en circulación en poder de afiliados de Abry Partners. Los gastos relacionados con la transacción se pagarán con el efectivo del balance.

El cierre de la operación está sujeto a las condiciones habituales, incluidas las aprobaciones necesarias de las autoridades reguladoras y de los accionistas de Powerfleet y MiX.

JUNTA DIRECTIVA Y DIRECCIÓN EJECUTIVA

Tras la transacción, Steve Towe seguirá siendo Director Ejecutivo de Powerfleet , David Wilson seguirá siendo Director Financiero de Powerfleet y Stefan Joselowitz, actual CEO de MiX, se jubilará.

Se formará una nueva junta directiva de Powerfleet. Michael Brodsky será el Presidente. Steve Towe formará parte. Ian Jacobs, actual Presidente de MiX Telematics, se incorporará al nuevo Consejo de Administración de Powerfleet. MiX nombrará a un miembro adicional de la junta directiva de la nueva Powerfleet, y otros nombramientos de miembros del consejo se harán de mutuo acuerdo.

CONFERENCIA TELEFÓNICA Y WEBCAST

La gerencia de Powerfleet y MiX Telematics organizará una conferencia telefónica conjunta para discutir sobre la transacción hoy, 10 de octubre de 2023 a las 8:30 a. m., hora del este (5:30 a. m., hora del Pacífico).

Llamada gratuita: 888-664-6368

Llamada internacional: 973-528-0011

Sudáfrica: 080-098-3458

Código de acceso del participante: 193766

Webcast

La conferencia telefónica estará disponible para reproducirse aquí.

Si tiene alguna dificultad para conectarse con la conferencia, comuníquese con Gateway Group al 949-574-3860.

Una presentación de diapositivas complementaria sobre la transacción estará disponible en la sección de relaciones con inversores del sitio web de cada empresa.

ASESORES DE TRANSACCIONES

William Blair & Company, LLC actúa como asesor financiero y Olshan Frome Wolosky LLP y Webber Wentzel actúan como asesores jurídicos de Powerfleet. Raymond James y Java Capital actúan como asesores financieros de MiX Telematics y DLA Piper LLP (US) y Java Capital actúan como asesores jurídicos de MiX Telematics. Gateway Group actúa como asesor de relaciones con inversores de Powerfleet y MiX Telematics.

CONCILIACIÓN DEL EBITDA CON LA MEDIDA FINANCIERA GAAP

ACERCA DE POWERFLEET

Powerfleet (Nasdaq: PWFL; TASE: PWFL) es un líder mundial en soluciones de software como servicio (SaaS) de Internet de las cosas (IoT) que optimizan el rendimiento de los activos y recursos móviles para unificar las operaciones empresariales. Nuestros conocimientos sobre ciencia de datos y soluciones de software modulares avanzadas ayudan a impulsar la transformación digital a través de los ecosistemas de nuestros clientes y socios para ayudar a salvar vidas, tiempo y dinero. Ayudamos a conectar empresas, permitiendo a los clientes y a sus clientes realizar estrategias y resultados más eficaces. El talentoso y permanente equipo de Powerfleet está en el centro de nuestro enfoque hacia la asociación y el éxito tangible. La empresa tiene su sede en Woodcliff Lake, Nueva Jersey, con nuestro Centro de Innovación Pointer (PIC) en Israel y oficinas de campo en todo el mundo. Para mayor información por favor visite idsy2019.wpengine.com.

ACERCA DE MIX TELEMATICS

MiX Telematics es un proveedor líder mundial de soluciones de gestión de flotas y activos móviles SaaS a más de un millón de suscriptores en más de 120 países. Los productos y servicios de la empresa proporcionan a las flotas de empresas, pequeñas flotas y consumidores soluciones de eficiencia, seguridad, cumplimiento y protección. MiX Telematics se fundó en 1996 y tiene oficinas en Sudáfrica, Reino Unido, Estados Unidos, Uganda, Brasil, México y Australasia, así como una red de más de 130 socios de flotas en todo el mundo. Las acciones de MiX Telematics cotizan en la Bolsa de Johannesburgo (JSE: MIX) y en la Bolsa de Nueva York (NYSE: MIXT). Para más información, visite www.mixtelematics.com.

NOTA DE ADVERTENCIA SOBRE DECLARACIONES A FUTURO

Este comunicado de prensa contiene declaraciones prospectivas en el sentido de la legislación federal sobre valores. Los resultados reales de Powerfleet, MiX y el negocio combinado pueden diferir de sus expectativas, estimaciones y proyecciones y, en consecuencia, no debe confiar en estas declaraciones prospectivas como predicciones de acontecimientos futuros. Palabras como “esperar”, “estimar”, “proyectar”, “presupuestar”, “prever”, “anticipar”, “pretender”, “planificar”, “puede”, “hará”, “podría”, “debería”, “cree”, “predice”, “potencial”, “continuar” y expresiones similares pretenden identificar dichas declaraciones prospectivas.

Estas declaraciones prospectivas incluyen, sin limitación, las expectativas de las partes con respecto a sus creencias, planes, metas, objetivos, expectativas, anticipaciones, suposiciones, estimaciones, intenciones y rendimiento futuro, así como los impactos financieros previstos de la transacción propuesta, el cumplimiento de las condiciones de cierre de la transacción propuesta y el calendario de finalización de la transacción propuesta. Las declaraciones prospectivas implican importantes riesgos conocidos y desconocidos, incertidumbres y otros factores, que pueden hacer que sus resultados, rendimiento o logros reales sean materialmente diferentes de los resultados, rendimiento o logros futuros expresados o implícitos en dichas declaraciones prospectivas. Todas las declaraciones que no sean declaraciones de hechos históricos son declaraciones que podrían ser prospectivas. La mayoría de estos factores escapan al control de las partes y son difíciles de predecir. Los riesgos e incertidumbres mencionados incluyen, entre otros, los riesgos relacionados con: (i) la finalización de la transacción propuesta en el plazo previsto o en absoluto; (ii) el cumplimiento de las condiciones de cierre de la transacción propuesta, incluyendo, pero no limitado a la capacidad de obtener la aprobación de los accionistas de Powerfleet y los accionistas de MiX y la capacidad de obtener financiación; (iii) la no obtención de las aprobaciones regulatorias necesarias; (iv) la capacidad de obtener los beneficios previstos de la transacción propuesta; (v) la capacidad de integrar con éxito los negocios; (vi) la interrupción de la transacción propuesta haciendo más difícil mantener las relaciones comerciales y operativas;(vii) los efectos negativos del anuncio de la transacción propuesta o la consumación de la transacción propuesta en el precio de mercado de los valores de MiX o Powerfleet; (viii) costes de transacción significativos y responsabilidades desconocidas; (ix) litigios o acciones reguladoras relacionadas con la transacción propuesta; y (x) otros factores como los establecidos en los informes periódicos presentados por MiX y Powerfleet ante la Securities and Exchange Commission (“SEC”), incluidos pero no limitados a los descritos bajo el título “Factores de riesgo” en sus informes anuales en el formulario 10-K, informes trimestrales en el formulario 10-Q y cualquier otro documento presentado ante la SEC de vez en cuando, que están disponibles a través del sitio web de la SEC en http: //www. sec.gov. Si se materializaran uno o más de estos riesgos o incertidumbres, o si las hipótesis subyacentes resultaran incorrectas, los resultados reales podrían variar sustancialmente de los indicados o previstos en estas declaraciones prospectivas. Por lo tanto, no debe confiar en ninguna de estas declaraciones prospectivas.

Las declaraciones prospectivas incluidas en este comunicado de prensa se realizan únicamente a partir de la fecha de este comunicado de prensa y, salvo que la legislación aplicable en materia de valores exija lo contrario, ni MiX ni Powerfleet asumen ninguna obligación ni tienen intención de actualizar o revisar públicamente ninguna declaración prospectiva para reflejar acontecimientos o circunstancias posteriores.

INFORMACIÓN ADICIONAL Y DÓNDE ENCONTRARLA

En relación con la transacción propuesta, Powerfleet tiene la intención de presentar ante la SEC una declaración de registro en el formulario S-4 que incluirá una declaración de representación conjunta de Powerfleet y MiX y un prospecto de PowerFleet. Además Powerfleet se propone obtener una cotización secundaria en la Bolsa de Johannesburgo para dar cabida a los actuales y futuros accionistas sudafricanos.

Además, MiX tiene la intención de preparar una circular para los accionistas de MiX de conformidad con la Ley de Sociedades de Sudáfrica (incluyendo el Reglamento de la Ley de Sociedades de 2011 en virtud de la misma) y los requisitos de cotización de la JSE con respecto a una junta de accionistas en la que se pedirá a los accionistas de MiX que voten sobre la transacción propuesta. La circular del plan se enviará a los accionistas de MiX junto con la declaración de representación/el folleto. Si posee acciones ordinarias de MiX a través de un intermediario, como un corredor/agente o una agencia de compensación, o si posee ADS de MiX, debe consultar a su intermediario o a The Bank of New York Mellon, el depositario de los ADS de MiX, según proceda, sobre cómo obtener información sobre la junta de accionistas de MiX.

Una vez que la declaración de registro de Powerfleet haya sido presentada y declarada efectiva por la SEC, Powerfleet enviará la declaración de representación/prospecto definitivo a los accionistas de Powerfleet con derecho a voto en la junta relativa a la transacción propuesta, y MiX enviará la circular del plan, junto con la declaración de representación/prospecto definitivo, a los accionistas de MiX con derecho a voto en la junta en relación con la transacción propuesta. MiX y Powerfleet pueden presentar otros materiales relevantes ante la SEC en relación con la transacción propuesta. SE INSTA A LOS INVERSORES Y ACCIONISTAS A QUE LEAN DETENIDAMENTE Y EN SU TOTALIDAD LA DECLARACIÓN DE REGISTRO, LA DECLARACIÓN DE REPRESENTACIÓN CONJUNTA/EL FOLLETO (INCLUYENDO CUALQUIER MODIFICACIÓN O SUPLEMENTO DE LOS MISMOS Y CUALQUIER DOCUMENTO INCORPORADO POR REFERENCIA A LOS MISMOS), LA CIRCULAR DEL PLAN Y OTROS DOCUMENTOS QUE PUEDAN PRESENTARSE ANTE LA SEC, SIEMPRE Y CUANDO ESTÉN DISPONIBLES, YA QUE CONTENDRÁN INFORMACIÓN IMPORTANTE SOBRE LA TRANSACCIÓN PROPUESTA. Los inversores y accionistas podrán obtener copias gratuitas de estos documentos (siempre y cuando estén disponibles) y de otros documentos que contengan información importante sobre Powerfleet y MiX una vez que dichos documentos se presenten ante la SEC a través del sitio web mantenido por la SEC en www.sec.gov. Powerfleet o MiX ponen a disposición copias de los materiales que presentan o facilitan a la SEC de forma gratuita en https://ir.powerfleet.com y http://investor.mixtelematics.com, respectivamente.

NO OFERTA O SOLICITUD

Esta comunicación no constituirá una oferta de compra o venta de valores, ni la solicitud de una oferta de compra o venta de valores, ni se venderán valores en ninguna jurisdicción en la que dicha oferta, solicitud o venta sea ilegal antes de su registro o calificación en virtud de la legislación sobre valores de dicha jurisdicción. No se realizará ninguna oferta de valores salvo por medio de un folleto que cumpla los requisitos de la Sección 10 de la Ley de Valores de 1933, en su versión modificada.

PARTICIPANTES EN LA SOLICITUD

Powerfleet, MiX y sus respectivos directores, funcionarios ejecutivos y ciertos empleados y otras personas pueden ser considerados participantes en la solicitud de poderes de los accionistas de Powerfleet y MiX en relación con la transacción propuesta. Los tenedores de valores pueden obtener información sobre los nombres, afiliaciones e intereses de los directores y funcionarios ejecutivos de Powerfleet en su Informe Anual en el Formulario 10-K para el año fiscal finalizado el 31 de diciembre de 2022, que se presentó ante la SEC el 31 de marzo de 2023, su Informe Anual modificado en el Formulario 10-K/A para el año finalizado el 31 de diciembre de 2022, que se presentó ante la SEC el 1 de mayo de 2023, y su declaración de poder definitiva para su reunión anual de accionistas de 2023, que se presentó ante la SEC el 21 de junio de 2023. Los tenedores de valores pueden obtener información sobre los nombres, afiliaciones e intereses de los consejeros y directivos de MiX en su Informe Anual en el Formulario 10-K para el ejercicio finalizado el 31 de marzo de 2023, que se presentó ante la SEC el 22 de junio de 2023, y en su declaración de representación definitiva para su junta general anual de accionistas de 2023, que se presentó ante la SEC el 28 de julio de 2023. En la declaración de representación conjunta/folleto y otros materiales pertinentes que se presentarán a la SEC en relación con la transacción propuesta, cuando dichos materiales estén disponibles, se incluirá más información sobre los participantes en las solicitudes de representación y una descripción de sus intereses directos e indirectos, por tenencia de valores o de otro modo. Los inversores deberán leer detenidamente la declaración de representación conjunta y el folleto informativo cuando estén disponibles antes de tomar cualquier decisión de voto o inversión. Puede obtener copias gratuitas de estos documentos de Powerfleet o MiX utilizando las fuentes indicadas anteriormente.

###

Contacto para inversores de Powerfleet

Matt Glover

Gateway Group, Inc.

PWFL@gateway-grp.com

+1 (949) 574-3860

Contacto de Powerfleet con los medios

Andrea Hayton

ahayton@powerfleet.com

+1 (610) 401-1999

Contacto para inversores de MiX Telematics

Cody Cree

Gateway Group, Inc.

+1 (949) 574-3860

MIXT@gateway-grp.com

Contacto para medios de MiX Telematics

Jonathan Bates

jonathan.bates@mixtelematics.com

+44 7921 242892

FUENTE Powerfleet